一个月前,国内生鲜电商一提起“前置仓”就会被拿出来比较的两家公司——每日优鲜和叮咚买菜仅仅相隔5天,分别在纳斯达克和纽交所完成上市。此前,它们甚至是在同一天递交了招股书,火药味实足。

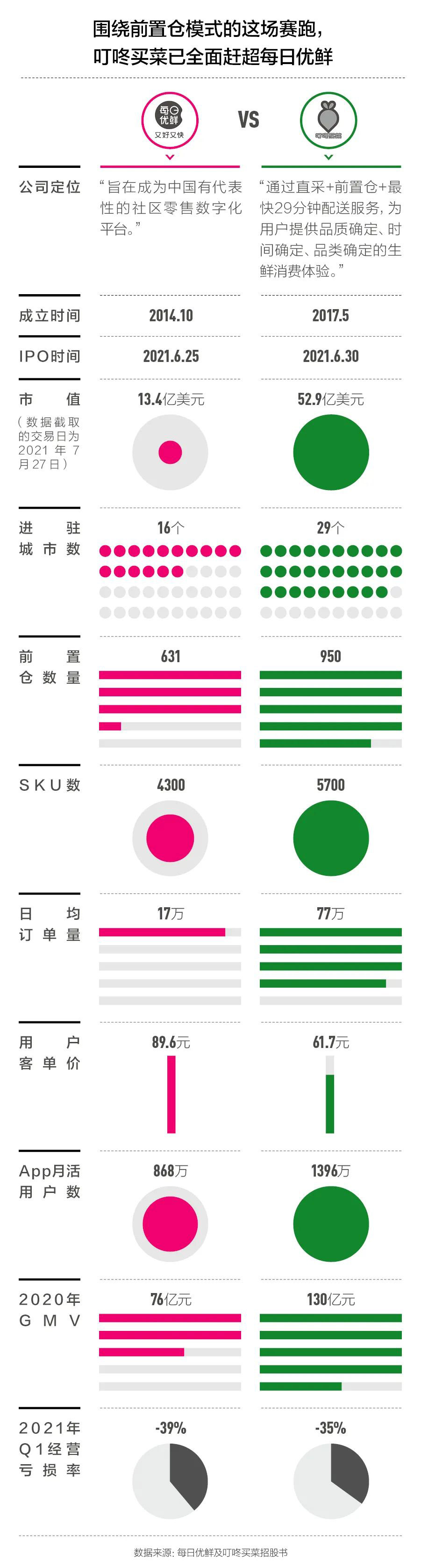

在它们上市4个星期、历经了中概股的集体动荡,实时体会了到底何为“公众公司”之后,每日优鲜拿下的“生鲜电商第一股”的身份,已显得不那么重要了——截止7月27日,叮咚买菜的市值已经接近每日优鲜的3倍有余。

“前置仓”是指在电商平台在靠近消费者的地方建立中小型仓储配送中心,从这里向外提供最快30分钟可配送到家的一种仓配模式。它以“最后三公里”的配送效率在生鲜电商模式中表现出独有的竞争优势,能极好满足那些对“时效性”有较高需求的生鲜采购用户。

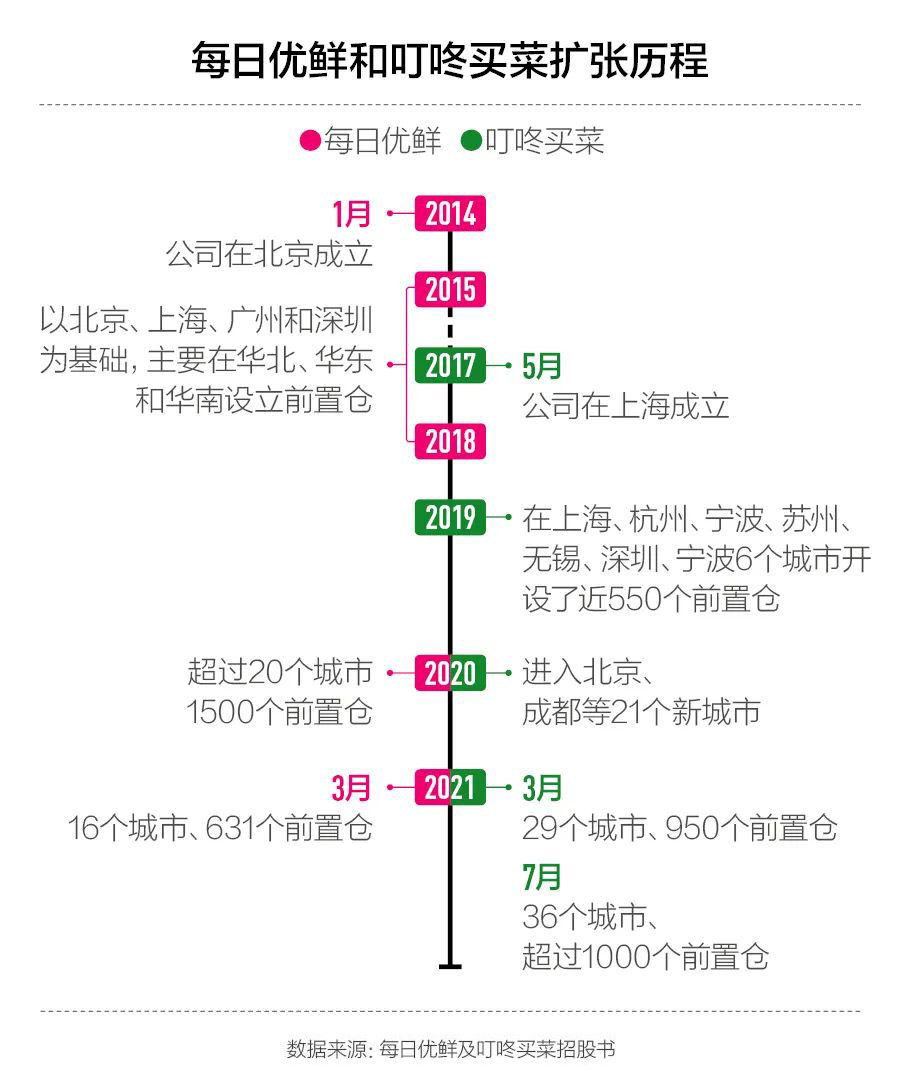

每日优鲜最先入局,它于2015年11月在北京设立了第一个“前置仓”,并很快尝试在更多城市复制该模式。叮咚买菜在2017年成立并加入战局,随后于2019年开始加速全国性扩张。也是在2019年,美团推出同类型业务美团买菜。

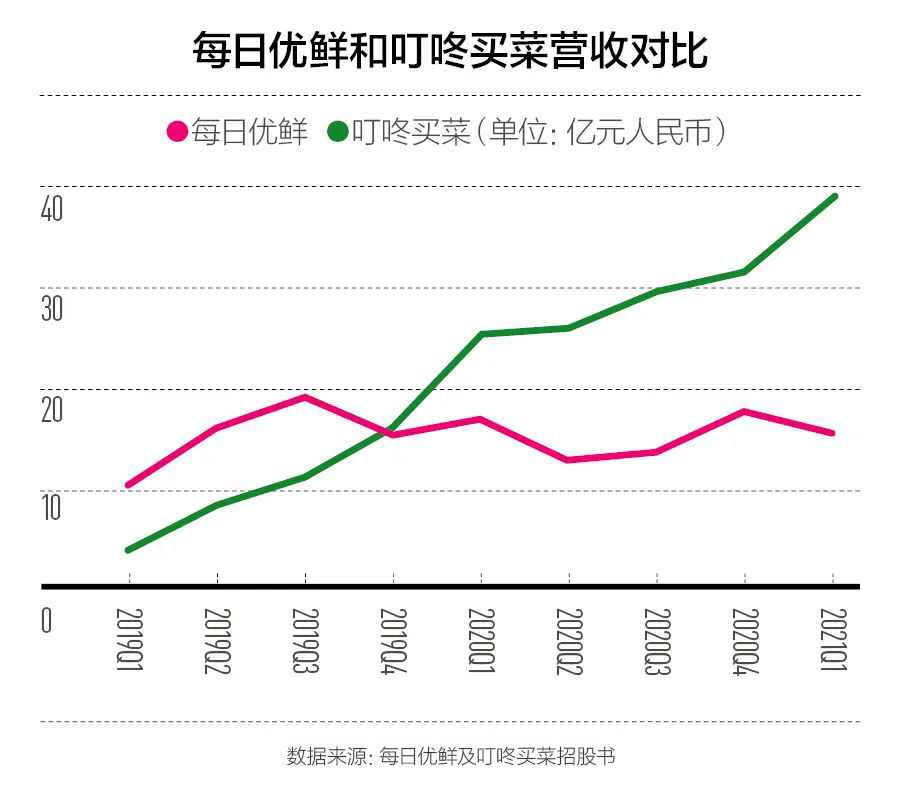

前置仓模式从无到有,在中国零售市场已经快速发展了五年,入局者经历了多个阶段的能力迭代——从配送效率爬坡,到品类的扩充,再到对上游供应链的控制力不断提升,其间它们还经历了同业营销大战,和社区团购两轮崛起形成的低价冲击。从两家公司的收入增长曲线看,叮咚买菜首次反超每日优鲜的时间点,是在2019年第四季度。2020年同处新冠疫情的背景下,两家公司在业务表现上——无论是前置仓的布局数量还是收入则进一步拉开差距。2020年叮咚买菜与每日优鲜的商品销售收入规模相加,总体达到172亿元,这已经是一个相当不错的成绩,但环顾它们的对手——比如永辉超市,它在2020年生鲜及加工的收入为414.8亿元,食品用品(含服装)的销售额为453亿元,说明前置仓平台在生鲜零售这个大市场中,依然是一个“小兄弟”,而这个模式下的两大头部企业对外寻找增长空间的过程中,战略思路已明显出现了分歧。从它们各自的招股书来看,在核心指标上,叮咚买菜目前均处于领先地位:截至今年3月,叮咚买菜已经在29个城市开设了950个前置仓,营收从2019年的38.8亿元增长到2020年的113.36亿元,增幅达到192.2%。

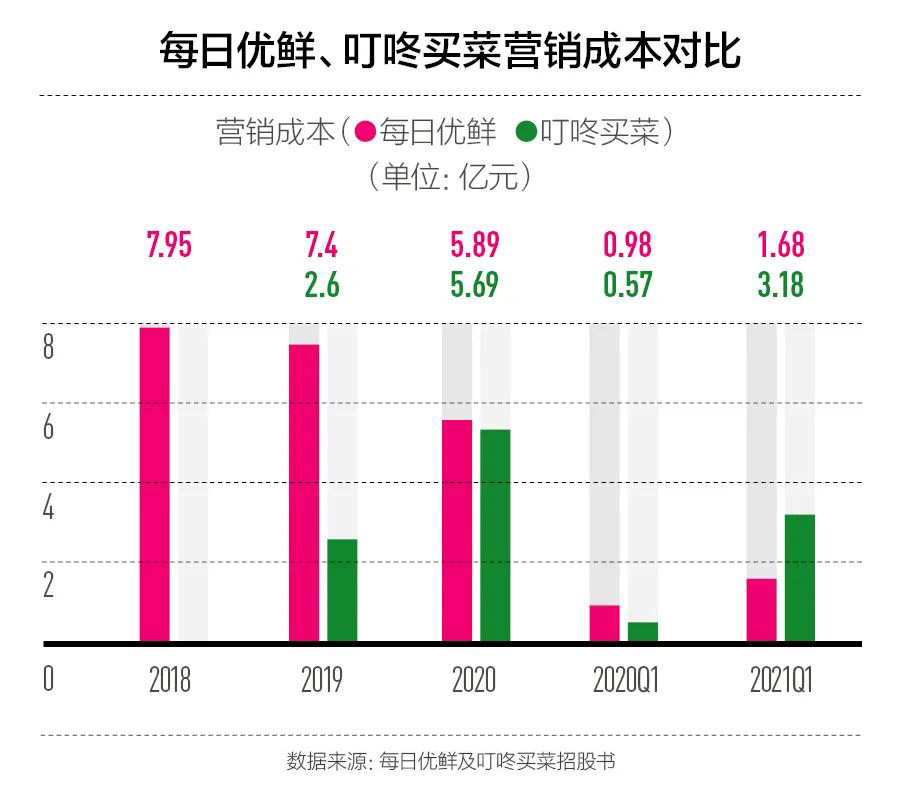

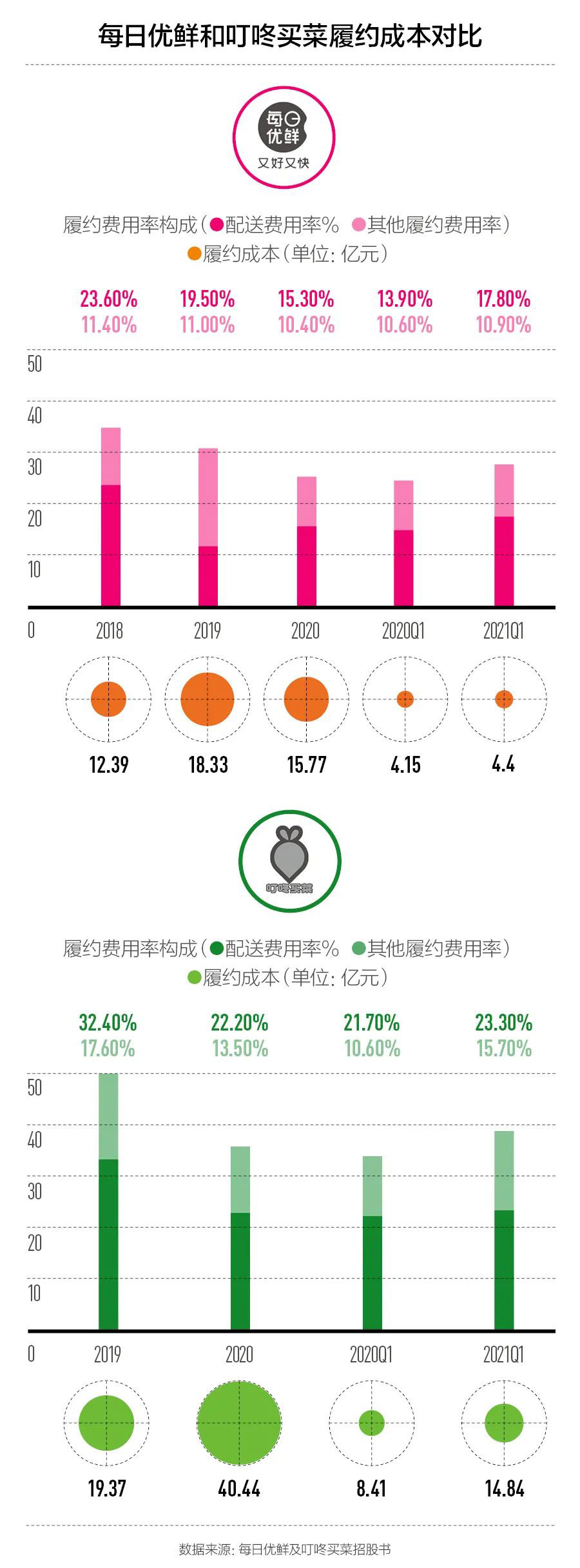

截至2020年年末,每日优鲜在全国布局了16个城市,共拥有631个前置仓,但相较于2019年它的市场覆盖情况则出现了大幅收缩——2019年年末,每日优鲜一度进驻超过20个城市,建仓数达到1500个。前置仓数量砍掉过半,直接造成营收规模的同步下滑。2020年全年,其营收只有叮咚买菜的一半。2021年第一季度,每日优鲜营收较去年同期下降9.5%,仅录得15.3亿元。同期,叮咚买菜的单季营收已经是每日优鲜的近2.5倍。相反,叮咚买菜正是在2020年进入加速扩张期,其招股书披露的29个城市,有21个是2020年新进入的。也是在这一年4月,叮咚买菜打进了每日优鲜的“大本营”——北京,开设了18个前置仓;年底又进军西南,在成都设立17个仓。今年上半年,叮咚买菜扩城开仓的速度依然未减。截至6月末,App上可以提供服务的城市已达到36个,官网公布的前置仓数量也超过了1000个。与前置仓数量同步变化的,还有用户数规模。叮咚买菜的“月交易用户”从2020年的460万增加至今年3月的690万,增幅达到50%。2018年、2019年、2020年,每日优鲜有效用户数分别为508万、717万、867万,2019年和2020年的同比增长率分别为41.14%和20.92%,已呈下降趋势。今年第一季度末,每日优鲜有效用户数由2020年年底的867万下降到789万。根据每日优鲜的定义,“有效用户”指的是“支付款项超过销售产品相关成本的交易用户”,也就是真正能为公司带来正向毛利收入的用户,而非补贴带来的“羊毛党”。伴随着生鲜电商整个生意盘子的扩大,一个无法回避的事实是,每日优鲜和叮咚买菜至今远未摆脱亏损的阴影。2020年,快速扩张的叮咚买菜的全年亏损由前一年的18.73亿元增加至31.77亿元。今年第一季度,它的净亏损额更是接近去年同期的6倍,经营亏损率高达35.1%。从招股书里开辟“有效用户数”这一指标似乎能看出,每日优鲜也在更加强调能为公司带来毛利收入的精准用户,对“烧钱”拉新一事更加谨慎。对于生鲜电商这门公认“烧钱”的生意,钱都花到哪里了?履约成本是最大的开支。随着市场规模的扩大,叮咚买菜的履约成本也在2020年大幅上涨109%,达到40.44亿元,今年一季度履约成本接近去年同期两倍。在招股书中,叮咚卖菜将履约成本拆分为——最后一公里配送费、前置仓租金和城市仓至前置仓的配送费。履约成本中,最后一公里配送费占比最高,两家公司的数据均显示其配送费用占到全部履约成本的60%以上。和外卖一样,前置仓电商使用的配送骑手也都属于外包性质,而这一部分付给骑手的钱是相对刚性的,不具有规模效应,也就是说并不会随着单量的增加而下降。导致履约费用提升的,是在最后一公里配送费上花的钱更多了。按照叮咚买菜今年一季度实现6970万订单、8.87亿元配送费来计算,每单平均配送费约为12.8元,高于美团外卖的一单7.2元的配送费。平安证券分析认为,这是由于大规模开拓新仓导致单仓订单密度不足所致。从配送费用率(配送费用在整体成本的占比)来看,每日优鲜的费用率同期一直低于叮咚买菜,并在2019年以来降至20%以下。如果进一步计算履约费率,也就是履约成本占总成本的比例,2019-2020年,每日优鲜从34.9%下降至31.9%,叮咚买菜则从49.9%下降至35.7%,这说明两家公司的运营效率都在提升。但是,随着新仓逐步发展为成熟仓,外包团队的配送效率依然会有达到天花板的一天,想从这一块做成本控制的空间并不大。每日优鲜保持了行业第一的客单价水平,2020年的数据达到了89.6元,而叮咚买菜只有67.1元。每日优鲜能实现高客单价,与其针对次日达设置的“免邮配送”门槛更高有关——在4000个生鲜为主的SKU之外,每日优鲜在2019年针对食品、饮料、清洁、个护等12个品类推出次日达,商品库丰富至2万个SKU,满49元可免费配送。客单价不及每日优鲜的叮咚买菜,高层及投资方不止一次公开表示过对于复购率的看重。2019年年底,叮咚买菜创始人、CEO梁昌霖对媒体表示“复购率为王”,他认为当时接近50%的复购率,是叮咚买菜起步晚却能做到比同行更多单量的原因。一个前置仓所能覆盖的消费者人数是稳定的,因此,不断提升复购确实是增加订单密度、最终让这种模式得到跑通(盈利)的唯一机会。根据叮咚买菜招股书,存量用户对GMV的贡献率由2018年第一季度的51.9%,增长至2021年第一季度的81.6%。由此可见,正是存量用户的复购驱动着叮咚买菜的GMV不断增长。也许是因为看到单纯发展前置仓很难在成本上有较大改善空间,尽管外界很多人判断2020年是在线平台发展的好时间,但每日优鲜却选择了“战略收缩”——从一些城市撤退,大幅减少前置仓网点规模。每日优鲜和叮咚买菜的目标客群都是消费能力较强,且时间敏感度高的白领人群。根据东吴证券今年6月发布的研报,前置仓的商品价格水平,大约是线下超市渠道的120%。但问题是,这一类型人口基数到底能为平台支撑起多大的发展空间?每日优鲜和叮咚买菜都得想办法做“扩源”,但是业务战略的选择上,这两家公司已经出现了分野。今年3月,每日优鲜宣布升级公司愿景,要成为“中国有代表性的社区零售数字化平台”,并在招股书中提出“(A+B)×N”的概念。A是指当前的前置仓模型,B是智慧菜场,N是零售云服务。用每日优鲜CFO王珺的话来说,每日优鲜要把公司的数字化能力向社会开放,让大量的商超都拥有前置仓到家的能力,都会用AI来管理商品、物流、门店和用户,而这才是“解决行业终极问题”。但事实上,这种向线下零售业态、特别是社区街边小店输出一套数字化商品管理系统和支付系统,甚至是从自己的电商平台直接帮助这些“小夫妻店”完成进货环节——相似的改造项目,美团、阿里、京东都琢磨过。现在,每日优鲜也加入到这场改造竞赛中。菜场是他们现阶段寻找改造项目的重点。根据艾瑞咨询发布的《2021年中国智慧菜场行业研究报告》,菜市场是最大的生鲜零售渠道,2020年这一渠道占整体生鲜零售的一半以上。每日优鲜拿出的思路是“通过获取长期经营权的方式对菜场整包改造”。截止到2021年5月31日,每日优鲜已与14个城市的54家菜市场签订运营协议,并已在10个城市的33家菜市场开展运营。每日优鲜给出的改造方案包括四个方面:重新确定业态比例、重新规划空间、导入数字化技术并叠加线上板块,用户可以小程序下单、到店自提。在改造中,每日优鲜保留了传统菜场拥有的裁缝店、花鸟鱼虫店、杂货店等小摊贩,让菜场看起来仍然很接地气。改造菜场这件事和前置仓有着一定共性:有广阔的前景,也需要不菲的投入。从招股书来看,今年第一季度,每日优鲜的研发费用率达5.68%,是叮咚买菜的两倍多。不难想象,在业务战略上从前置仓升级至社区零售数字化平台,每日优鲜技术开发需求量也必然会随之大幅提升。当每日优鲜把生意目光转向前置仓周围——看向更多的线下同类渠道时,叮咚买菜则在不断地“向上看”——继续聚焦生鲜品类提升供应链能力。叮咚买菜创始人、CEO梁昌霖曾表示,生鲜电商表面是消费互联网,本质上是产业互联网,背后是巨大但非常落后的农业产业,而“农业处在巨大的转型期”正是生鲜电商得以发展的一大机缘。今年以来,叮咚买菜启动了被称为“叮咚农场”的项目:2月在上海金山建立了首个自营基地,5月在上海崇明和江苏盐城启动了大米订单种植项目。在梁昌霖看来,通过提升供应链能力来提高“品质、时间、品类”确定性,是公司业务增长的“第二个飞轮”,而第一个飞轮就是通过复购提升单量、做大营收规模。而谈到供应链战略,永辉超市仍然是国内生鲜零售领域最好的参照系——据其2020年公司年报中披露,永辉通过建立产地寻源系统、发力订单种植,用自有品牌“田趣”推出10种大米产品, 订单对应的种植面积达到 20万亩,实现销售额 2.54亿元。一个做平台,一个更看重垂直产业链,这两家公司招股书中透露的IPO募资用途,恰好也能印证其战略的分水岭:它们都将50%的钱,用在升级前置仓,或者是拓展新市场;另外50%,每日优鲜选择投入智慧菜场和零售云,叮咚买菜选择投资于上游采购以及技术和供应链系统。从更广的视角来看,每日优鲜和叮咚买菜面临的竞争对手并非只有对方。单单是在生鲜电商的范畴内,不仅有盒马这样的店仓一体模式,还有美团、拼多多重金投入的“社区团购”,都是服务于消费者的“买菜”需求。为了争夺消费者,它们都在拓展着自己的边界——每日优鲜改造菜市场,盒马也于近期推出了名为“盒马邻里”的社区电商项目。在生鲜电商这个巨大的市场里,肯定不会只有一种模式活到最后,也没有谁能真正实现“一家独大”——这种观点已经成为一种行业共识。在买菜这件事上,消费者的需求实在多元且分散。年轻人愿意花钱换时间,中老年用户更在意价格、也有更充足的时间愿意顺手“自提”回家。多业态并存会是生鲜电商领域的一个特点。这种情况下,如何提升运营效率、提供优质的购物体验,是所有参与“零售”这个赛道的玩家们必须解决的问题。地